#Fiscalité #gestion #business #finances

L'impôt sur les sociétés - IS

Chaque année, Orial présente la Loi de Finances à ses clients. Cette Loi de Finances, feuille de route fiscale du gouvernement, annonce les nouvelles mesures fiscales pour l’année à venir, et identifie les éléments essentiels pour les dirigeants d’entreprise.

Orial profite de la nouvelle Loi de Finances et du nouveau taux d’imposition pour faire le point sur l’un des basiques de la fiscalité d’entreprise : l’impôt sur les sociétés.

Les entreprises éligibles à l'impôt sur les sociétés

Cet impôt sur les bénéfices de l’entreprise concerne de plein droit les sociétés de capitaux :

- Sociétés Anonymes (SA)

- Sociétés à Responsabilité Limitée (SARL)

- Société en Commandite par Actions (SCA)

- Sociétés par Actions Simplifiées (SAS)

Les associations qui réalisent des bénéfices, et sur option, les autres sociétés :

- Entrepreneur individuel ayant opté pour l’EIRL s’il relève d’un régime réel d’imposition

- Entreprise unipersonnelle à responsabilité limitée (EURL)

- Sociétés en nom collectif (SNC)

- Sociétés en participation (SEP)

- Certaines sociétés civiles

- Sociétés créées de fait

Le paiement de l'impôt sur les sociétés

L’entreprise calcule elle-même l’impôt qu’elle doit et le verse spontanément au service des impôts.

Le paiement de l’IS s’effectue habituellement en 4 acomptes versés à date fixe (15 mars, 15 juin, 15 septembre, 15 décembre).

Le solde de l’IS doit être versé au plus tard le 15 du quatrième du mois suivant la clôture de l’exercice en joignant le relevé de solde. Pour les entreprises clôturant le 31 décembre, le relevé de solde et son versement est repoussé au 15 mai.

Les entreprises sont dispensées d’IS lorsque le montant de l’impôt dû l’année précédente est inférieur à 3 000€.

Le paiement des acomptes de l’IS et du solde se fait par voie électronique.

Impôt sur les sociétés : les bénéfices taxés

L’entreprise est imposable sur les bénéfices réalisés en France au cours de l’exercice annuel. Les bénéfices réalisés à l’étrangers ne sont pas soumis à l’IS.

Le montant du bénéfice à déclarer chaque année est celui réalisé dans tous ses établissements français de la société.

Chaque société paie l’IS sur ses propres bénéfices. Cependant, en cas d’option pour le régime de groupe (régime d’intégration fiscale), une société mère peut intégrer dans ses bénéfices imposables ceux de ses filiales dont elle contrôle au moins 95 % du capital. La société mère paie alors l’IS sur l’ensemble des bénéfices du groupe.

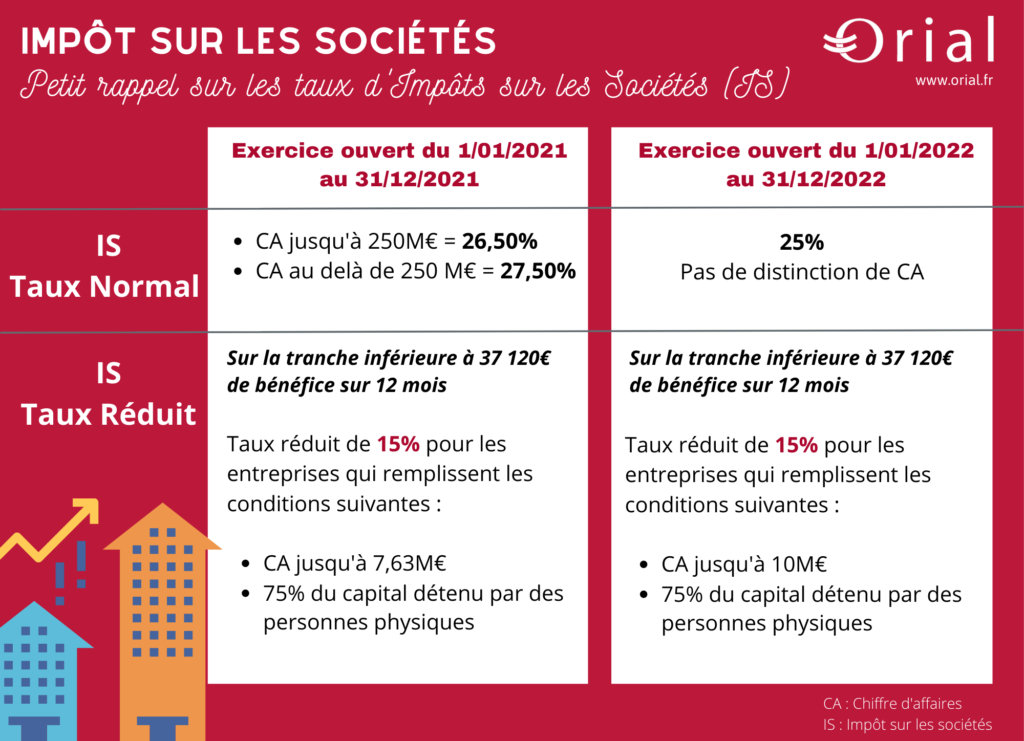

Le taux normal de l'impôt sur les sociétés

Pour les exercices ouverts du 1er janvier 2021 au 31 décembre 2021 :

- CA jusqu’à 250M€ : taux normal de 26,5%

- CA au-delà de 250M€ : taux normal de 27,5%

Pour les exercices ouverts du 1er janvier 2022 au 31 décembre 2022 :

Taux normal de 25% sans distinction de chiffre d’affaires

Le taux réduit de l'impôt sur les sociétés

Le taux réduit de 15% est applicable pour la tranche de bénéfice inférieur à 38 120€ sur 12 mois (sur l’ensemble des recettes, hors produits financiers, produits exceptionnels et refacturation de débours) pou les entreprises qui rassemblent les conditions suivantes :

2021 :

- CA inférieur à 7.63M€

- 75% du capital de l’entreprise détenu par une ou des personne(s) physiques(s)

2022 :

- CA inférieur à 10M€

- 75% du capital de l’entreprise détenu par une ou des personne(s) physiques(s)

👉 Consultez notre article “Projet de Loi pour la protection du patrimoine personnel des travailleurs indépendants”

Orial vous accompagne

Les experts comptables, auditeurs et commissaires aux comptes d'Orial vous accompagne dans la vie et l'évolution de votre entreprise.

Prenez contact avec un expert !

☎ 04 78 43 45 55